Descrição

PÓS-GRADUAÇÃO LATO SENSU EM DIREITO TRIBUTÁRIO

APRESENTAÇÃO

Este curso propicia uma visão detalhada e atualizada sobre os institutos do Direito Tributário.

Aborda os temas constantes no conteúdo programático.

O aluno recebe um excelente material escrito.

Outrossim, com 45 aulas de aproximadamente 40 minutos cada, ministradas pelo professor José Carlos Francisco.

CORPO DOCENTE

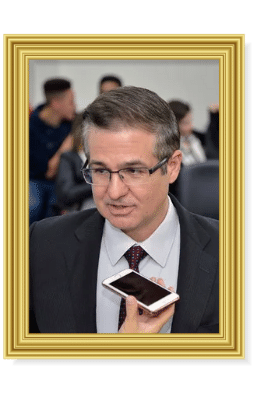

Professor José Carlos Francisco.

Juiz Federal em São Paulo, Mestre e Doutor pela USP;

Especialista em Direito Tributário pelo Centro de Extensão Universitária em Direito Tributário da Universidade de São Paulo – USP;

Especialista em Direito Tributário pelo Centro de Extensão Universitária, coordenação Prof. Dr. Ives gandra da Silva Martins;

Professor da Universidade Presbiteriana Mackenzie;

Professor nos seguintes cursos preparatórios para concurso: Professor do Curso FMB, preparatório para carreiras jurídicas de diversas áreas;

ESTRUTURA

O curso é dividido em 12 módulos.

DURAÇÃO

4 (quatro) meses.

COORDENAÇÃO

A coordenação pedagógica deste curso é afeta ao professor

Marcelo José Grimone

Mestre pela Universidade de São Paulo (USP);

Doutor pela Pontifícia Universidade Católica de São Paulo (PUC-SP);

Professor titular de Direito Constitucional, Direito Tributário, Direito Administrativo, Comércio Internacional, Economia e Direito Internacional Público da Universidade Paulista (2008);

Consultor em Direito Imobiliário e Condomínios em São Paulo;

Palestrante e professor de cursos de MBA na área de Direito à Saúde e Medicina Diagnóstica;

Pesquisador ativo participa de Congressos Nacionais e Internacionais na área jurídica principalmente nos temas: direito imobiliário, direito condominial, direito administrativo, direito internacional dos direitos humanos e comércio internacional.

PÚBLICO-ALVO

Graduados em Direito.

CONTEÚDO PROGRAMÁTICO

MÓDULO I

• Direito Tributário – Conceito;

• Tributo – Conceito;

• Prestação Pecuniária;

• Compulsório;

• Em moeda ou cujo valor nela se possa exprimir;

• Não constitua Sanção de Ato Ilícito;

• Instituída em Lei;

• Cobrada Mediante Atividade Administrativa Plenamente Vinculada;

• Natureza Jurídica;

• Espécies;

• A Teoria Tricotômica;

• Impostos;

• Taxas;

• Taxa, Tarifa e Preço Público;

• Contribuições de Melhoria;

• Teoria das Cinco Espécies;

• Empréstimos Compulsórios;

• Contribuições Especiais;

• Perguntas.

MÓDULO II

• Limitações do Poder de Tributar;

• Princípios;

• Princípio da Legalidade Tributária;

• Princípio da Isonomia Tributária;

• Princípio da Irretroatividade Tributária;

• Princípio da Anterioridade;

• A Anterioridade Nonagesimal;

• Princípio do Não-Confisco;

• Princípio da Livre Circulação de Bens e Pessoas;

• Princípio da Uniformidade Geográfica;

• Princípio da Capacidade Contributiva;

• Perguntas.

MÓDULO III

• Competência Tributária;

• Das pessoas Políticas;

• Da União;

• Dos Estados, do Distrito Federal e dos Municípios;

• Dos Territórios Federais;

• Perguntas.

MÓDULO IV

• Imunidades;

• Imunidade Recíproca;

• Imunidade dos Templos Religiosos;

• Imunidades dos Partidos Políticos, Sindicatos e Instituições de Educação e Assistência Social;

• Imunidades dos Livros;

• Imunidade de Obrigações da Dívida Pública e de Agentes Públicos;

• Imunidade do Ouro;

• Imunidade na Reforma Agrária;

• Imunidade de Energia, Telecomunicações, Combustíveis e Minerais;

• Imunidade dos Idosos;

• Outras Imunidades de Impostos;

• Imunidade de Contribuições Especiais;

• Imunidades de Taxas.

• Impostos;

• Impostos Federais;

• Imposto de Renda (IR);

• Perguntas.

MÓDULO V

• Imposto Sobre Produtos Industrializados (IPI);

• Imposto de Importação (II).

• Imposto de Exportação (IE);

• Imposto sobre Operações Financeiras (IOF);

• Imposto Territorial Rural (ITR);

• Imposto sobre Grandes Fortunas (IGF);

• O Simples.

• Impostos Estaduais;

• Imposto Sobre Transmissão Não Onerosa (ITCMD);

• Imposto Sobre A Circulação De Mercadorias E Serviços (ICMS);

• Perguntas.

MÓDULO VI

• Imposto sobre Propriedade de Veículos Automotores (IPVA);

• Impostos Municipais;

• Imposto sobre Propriedade Predial e Territorial Urbana (IPTU);

• Imposto sobre a Transmissão de Bens Imóveis (ITBI);

• Imposto sobre Serviços (ISS).

• Contribuições Especiais;

• A CIDE Combustíveis;

• Contribuições para o Financiamento da Seguridade Social.

• Repartição das Receitas Tributárias;

• Repartições de Tributos da Competência da União;

• Repartições de Tributos Promovidas pelos Estados;

• Perguntas.

MÓDULO VII

• Legislação Tributária;

• Emendas Constitucionais;

• Leis Complementares;

• Conflitos de Competência;

• Limitações Constitucionais ao Poder de Tributar;

• Normas Gerais;

• Definição de Tributos e de suas Espécies;

• Definição de Fatos Geradores, Bases de Cálculo e Contribuintes dos Impostos discriminados na CF;

• Obrigação, Lançamento, Crédito, Prescrição e Decadência;

• Tratamento Tributário Adequado ao Ato Cooperativo;

• Tratamento Diferenciado e Favorecido para Microempresas e Empresas de Pequeno Porte e Regime Único de Arrecadação dos Tributos de Todas as esferas de Governo;

• Critérios Especiais de Tributação, com o Objetivo de Prevenir Desequilíbrios da Concorrência;

• Empréstimos Compulsórios;

• Impostos – Competência Residual da União;

• Contribuições para a Seguridade Social não previstas expressamente na CF – União;

• IGF;

• Outras Situações (Tributos Estaduais e Municipais);

• Leis Ordinárias;

• Leis Delegadas;

• Medidas Provisórias;

• Decretos Legislativos;

• Tratados Internacionais;

• Resoluções do Senado;

• Decretos;

• Normas Complementares;

• Atos Normativos Expedidos pelas Autoridades Administrativas;

• Decisões dos Órgãos Singulares ou Coletivos de Jurisdição Administrativa, a que a Lei Atribua Eficácia Normativa;

• As Práticas Reiteradamente observadas pelas Autoridades Administrativas;

• Os convênios que entre si celebrem a União, os Estados, o Distrito Federal e os Municípios;

• Perguntas.

MÓDULO VIII

• Vigência da Legislação Tributária;

• Aplicação da Legislação Tributária;

• A retroatividade;

• Interpretação e Integração da Legislação Tributária;

• Interpretação Literal;

• Interpretação Benigna;

• Os Princípios Gerais de Direito Privado;

• Elementos da Competência Tributária;

• Integração.

• Obrigação Tributária;

• Fato Gerador da Obrigação Principal;

• Elementos da Obrigação Tributária;

• Sujeito Ativo;

• Sujeito Passivo;

• Perguntas.

MÓDULO IX

• Sujeito Passivo – parte final;

• Objeto da Obrigação Tributária;

• Causa da Obrigação Tributária;

• Solidariedade;

• Capacidade Tributária;

• Domicílio Tributário;

• Responsabilidade Tributária;

• Substituição Tributária “PARA FRENTE”;

• Responsabilidade dos Sucessores;

• Fusão, transformação, incorporação e extinção;

• Aquisição de Estabelecimento;

• Responsabilidade de Terceiros;

• Responsabilidade por infrações;

• Responsabilidade pessoal do agente;

• Denúncia espontânea;

• Perguntas.

MÓDULO X

• Crédito Tributário;

• Disposições Gerais;

• Lançamento Tributário;

• Conceito de Lançamento;

• Natureza do Lançamento;

• A moeda do Lançamento;

• Legislação Aplicável ao Lançamento;

• Alterabilidade do Lançamento;

• Modificação de créditos Jurídicos;

• Modalidades de Lançamento;

• Lançamento de Ofício;

• Lançamento por declaração;

• Lançamento por Homologação;

• Suspensão do Crédito Tributário;

• Parágrafo Único – o Disposto neste Artigo não Dispensa o Cumprimento das Obrigações Acessórias Dependentes da Obrigação Principal cujo Crédito seja Suspenso, ou dela Consequentes;

• Moratória e Parcelamento;

• Depósito no Montante Integral;

• Reclamações e Recursos;

• Medida Liminar em Mandato de Segurança;

• Medida Liminar ou Tutela Antecipada, em outras Espécies de Ação Judicial;

• Perguntas.

MÓDULO XI

• Extinção do Crédito Tributário;

• Pagamento;

• Consignação em Pagamento.

• Repetição do Indébito;

• Compensação;

• Transação;

• Remissão.

• Decadência e Prescrição;

• Decadência;

• Prescrição;

• Conversão do Depósito em Renda;

• Pagamento antecipado e Homologação do Lançamento;

• Decisão Administrativa Irreformável.

• Decisão Judicial Passada em Julgado;

• Dação em Pagamento de Bens Imóveis;

• Perguntas.

MÓDULO XII

• Exclusão do Crédito Tributário;

• Considerações Gerais;

• Conceito de Isenção;

• Incidência, não-incidência, isenção e imunidade;

• Normas sobre isenção na Constituição Federal.

• A Disciplina das Isenções no Código Tributário Nacional;

• Anistia.

• Garantias e privilégios do credito tributário;

• Presunção de fraude;

• Privilégios e preferências do credito tributário;

• Encargos da massa falida;

• Inventário, arrolamento e liquidação de pessoas jurídicas;

• Prova de quitação de tributos.

• Administração tributária;

• Fiscalização;

• Dívida ativa;

• Certidões negativas

• Perguntas.

TOTAL: 360 HORAS

Consulte o cadastro do MEC: Clique aqui

Documentação para a matrícula:

– Cópia do RG e CPF;

– Cópia do comprovante de residência;

– Cópia do Diploma da Graduação;

– Certidão de Nascimento ou Casamento;

– Histórico Escolar da Graduação;